什么是银行证券化?这和次贷有什么区别?

![]() 微wx笑

微wx笑 2025-11-02【金融知识】

2025-11-02【金融知识】

0

0 0关键字:

银行 证券化 次贷

0关键字:

银行 证券化 次贷

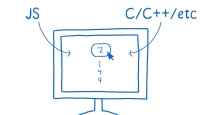

银行证券化是银行将自身持有的、缺乏流动性但未来有稳定现金流的资产,打包转化为可在金融市场上交易的证券的过程。这个问题切中了银行盘活资产的核心逻辑,理解它能帮你看清现

银行证券化是银行将自身持有的、缺乏流动性但未来有稳定现金流的资产,打包转化为可在金融市场上交易的证券的过程。

这个问题切中了银行盘活资产的核心逻辑,理解它能帮你看清现代金融市场的运作方式之一。

核心操作流程

银行证券化通常遵循以下4个关键步骤,确保资产顺利转化为证券:

资产筛选与组建池:银行从自身资产中,筛选出符合条件的资产,如住房抵押贷款、企业贷款、信用卡应收账款等,组建一个“资产池”。

设立特殊目的载体(SPV):银行将资产池转让给一个独立的特殊目的载体(SPV)。这一步能实现“风险隔离”,即使银行出现问题,资产池的现金流也优先用于偿付证券投资者。

信用增级与评级:为提升证券吸引力,会通过内部增级(如分层设计,优先级证券先获偿付)或外部增级(如引入担保机构)提高证券信用等级,再由专业评级机构给出信用评级。

证券发行与流通:SPV以资产池未来产生的现金流为基础,发行债券或受益凭证等证券,通过券商在金融市场卖给投资者,最终将募集到的资金返还给原始银行。

主要作用

银行证券化对银行和金融市场都有重要价值,主要体现在三个方面:

盘活银行资产:银行将长期持有、无法快速变现的资产转化为现金,可用于发放新贷款或开展其他业务,提高资金使用效率。

分散信用风险:银行通过转让资产,将原本由自身承担的违约风险,分散给众多证券投资者,降低自身风险敞口。

丰富投资标的:为投资者提供了一种新的、风险和收益相对明确的投资产品,拓宽了投资渠道。

潜在风险

虽然银行证券化有诸多好处,但也存在一定风险,需注意两点:

信用风险:若资产池中的原始资产(如贷款)出现大量违约,资产池产生的现金流不足,可能导致证券无法按时足额偿付。

流动性与操作风险:部分证券可能因市场需求不足而流动性较差;若资产筛选、信息披露等操作环节存在漏洞,也可能引发风险。

要不要我帮你整理一份常见银行证券化产品(如MBS、ABS)的对比表?里面会包含产品类型、基础资产、风险特点等关键信息,方便你直观理解不同证券化产品的差异。

这和次贷有什么区别?

这个问题抓得很准,很多人都会把两者混淆,其实它们不是“并列关系”,而是“原材料”和“加工过程”的关系,理清这点就好理解了。

核心结论是:次贷是银行证券化的一种“基础资产”,而银行证券化是将包括次贷在内的资产转化为证券的“金融工具/过程”。两者本质不同,却因2008年次贷危机深度绑定。

一、本质差异:核心定义与性质完全不同

两者的核心区别在于“是什么”,可以通过下表清晰对比:

| ${headers.join(' | ')} |

${separator}

${body}

二、核心关联:次贷如何通过证券化放大风险?

两者的紧密联系集中在2008年次贷危机中,具体流程可拆解为3步:

银行发放次贷:银行向信用差的购房者发放高利率次贷,形成自身的“高风险资产”。

次贷证券化:银行将这些次贷打包成“资产池”,通过证券化流程(设立SPV、信用增级等),发行“次级抵押贷款支持证券(MBS)”,卖给全球投资者。

风险扩散:当购房者无力还款(次贷违约率飙升),“资产池”现金流断裂,导致MBS价格暴跌,风险从银行传递到所有持有这类证券的投资者,最终引发全球性金融危机。

简单说:次贷是“有毒的原材料”,而证券化是“把毒原材料加工成毒产品并扩散出去的机器”。

要不要我帮你整理一份2008年次贷危机中“次贷-证券化”运作的简化流程图?用步骤+角色(银行、SPV、投资者)的形式,能更直观地看懂风险是如何通过证券化扩散的。

下面为你呈现2008年次贷危机中“次贷-证券化”运作的简化流程图,通过“角色+动作+风险点”的组合,清晰展示风险从源头到扩散的完整路径:

2008年次贷-证券化风险扩散简化流程图

1. 源头:次贷发放(风险埋下)

参与角色:银行(放贷方)、信用差的购房者(借款方)

具体动作:

银行降低贷款门槛,向信用评分低、收入不稳定的购房者发放“次级抵押贷款”(次贷),这类贷款利率更高。

购房者用贷款买房,银行持有“次贷债权”,成为自身资产。

风险点:购房者还款能力弱,次贷从发放时就存在高违约隐患。

2. 转移:资产池组建与转让(风险“出表”)

参与角色:银行、特殊目的载体(SPV,通常是投行设立)

具体动作:

银行将持有的大量次贷打包,组建“次贷资产池”(核心是高风险的次贷债权)。

银行将资产池整体转让给SPV,获得现金回流(相当于提前回收贷款本金),次贷资产从银行报表中移除(即“出表”)。

风险点:银行看似转移了风险,但SPV后续发行的证券仍依赖次贷的现金流,风险未消失,只是转移了载体。

3. 包装:信用增级与评级(风险掩盖)

参与角色:SPV、信用评级机构

具体动作:

SPV对资产池进行“信用增级”,比如将证券分为优先级、次级:优先级证券先获偿付,次级证券后偿付(用次级的风险对冲优先级)。

评级机构受利益驱动,未充分评估次贷风险,给大部分证券(包括部分高风险证券)打出“AAA”等高信用评级。

风险点:评级结果严重偏离实际风险,误导后续投资者认为证券“安全”。

4. 扩散:证券发行与销售(风险全球化)

参与角色:SPV、券商、全球投资者(包括基金、保险公司、其他银行等)

具体动作:

SPV以资产池未来的还款现金流为支撑,发行“次级抵押贷款支持证券(MBS)”。

券商作为承销方,将MBS卖给全球各地的投资者,投资者支付现金给SPV,SPV再将部分资金返还给最初转让资产池的银行。

风险点:风险从银行单一主体,扩散到全球成千上万的投资者,形成“风险共同体”。

5. 爆发:违约连锁反应(危机显现)

参与角色:购房者、SPV、投资者、银行

具体动作:

美国房价下跌,购房者发现房贷余额超过房屋价值,开始停止还款(次贷违约率飙升)。

资产池没有了还款现金流,SPV无法向MBS投资者兑付本息,MBS价格暴跌。

持有MBS的投资者(包括银行自身)资产大幅缩水,资金链断裂,部分金融机构倒闭(如雷曼兄弟),危机蔓延至整个金融体系。

核心逻辑:源头的次贷违约,通过证券化的“包装-扩散”链条,最终引发全球性金融危机。

如果看完流程图后,对某个环节(比如SPV的具体作用、信用增级的细节)还有疑问,要不要我再帮你整理一份关键术语的通俗解释表?把流程里的专业词转化成更易懂的说法,帮你彻底理清每个环节的逻辑。

下面为你整理“次贷-证券化”流程中关键术语的通俗解释表,每个术语都结合之前的流程场景,用直白语言拆解,帮你彻底扫清理解障碍:

“次贷-证券化”关键术语通俗解释表

| 专业术语 | 通俗解释 | 对应流程环节 |

|---|---|---|

| 次级抵押贷款(次贷) | 银行给“信用差、收入不稳定”人群放的房贷,比如没固定工作、征信有逾期的人。这类贷款利息高,而且借款人很容易还不上,天生风险大。 | 流程1(次贷发放):银行最初放出去的“高风险贷款”,是整个链条的“源头资产”。 |

| 特殊目的载体(SPV) | 专门为证券化设立的“独立空壳公司”,通常由投行成立。它只干一件事:从银行手里买“次贷资产池”,再以此为基础发行证券。 | 流程2(资产转让):核心作用是“风险隔离”——就算银行或投行倒闭,SPV手里的资产池也不会被牵连,能优先给证券投资者兑付。 |

| 资产池 | 银行把手里几十、上百笔次贷“打包凑成的一堆资产”,就像把很多颗“有问题的苹果”装在一个筐里。这个筐里资产未来产生的还款,就是后续证券兑付的钱。 | 流程2(资产转让):银行卖给SPV的不是单笔次贷,而是这个“打包的筐”,实现批量转移风险。 |

| 次级抵押贷款支持证券(MBS) | 以“次贷资产池”的还款为“靠山”发行的债券。投资者买了MBS,就相当于“借钱给次贷购房者”,能定期拿到购房者还的利息和本金;但如果购房者违约,投资者就拿不到钱。 | 流程4(证券发行):SPV卖给全球投资者的“金融产品”,也是风险扩散的“载体”。 |

| 信用增级 | 让MBS“看起来更安全”的操作。最常见的是“分层”:把MBS分成“优先级”和“次级”——如果资产池有钱,先给优先级投资者兑付;如果没钱,先亏次级投资者的钱,用次级的风险“托住”优先级。 | 流程3(信用增级):本质是“包装手段”,但2008年时,这种包装掩盖了次贷的真实风险,让投资者误以为优先级MBS很安全。 |

| 资产出表 | 银行把次贷资产池卖给SPV后,就把这些资产从自己的“财务报表”里删掉了。相当于银行说“这些次贷跟我没关系了”,不用再承担它们的风险(表面上)。 | 流程2(资产转让):银行通过这一步“回笼现金、转移风险”,但实际上风险只是被转移,没有消失。 |

| 信用评级机构 | 给MBS“打分”的机构,比如标普、穆迪。它们会给证券评“AAA”“AA”等等级,“AAA”意味着“几乎不会违约”。 | 流程3(信用评级):2008年危机中,这些机构收了钱,给很多高风险的次贷MBS打了“AAA”,误导了全球投资者。 |

如果想更深入理解整个事件的来龙去脉,要不要我帮你整理一份2008年次贷危机关键事件时间线?从2006年房价开始下跌,到2008年雷曼兄弟倒闭,用“时间+关键事件”的形式,帮你串联起危机从酝酿到爆发的完整过程。

信息来源:内容由AI生成

本文为转载文章,版权归原作者所有,不代表本站立场和观点。

下一篇:返回列表